Den nye lovgivningen er et viktig skritt mot et tryggere og mer gjennomsiktig økonomisk system i EU

En enhetlig tilnærming i hele EU

I 2024 vedtok EUs lovgivere en omfattende oppdatering av regelverket for bekjempelse av hvitvasking og terrorfinansiering, også kjent som AML/CFT-pakken. De nye lovkravene har som mål å harmonisere regelverket på tvers av medlemslandene og øke tilsynet med finansielle aktører. Regelverket blir gjeldende også i Norge, gjennom EØS-avtalen.

Den nye AML/CFT-pakken innebærer innføring av et felles regelverk for hele EU. Dette vil gjøre det enklere for medlemslandene å samarbeide i kampen mot økonomisk kriminalitet. Tidligere var tilsyns- og rapporteringsreglene ulikt implementert i de forskjellige EU-landene, noe som skapte hull og svakheter til utnyttelse for kriminelle aktører. Med det nye regelverket får EU en helhetlig strategi som skal sikre mer effektiv håndhevelse på tvers av landegrensene.

AMLA – En sentral tilsynsmyndighet

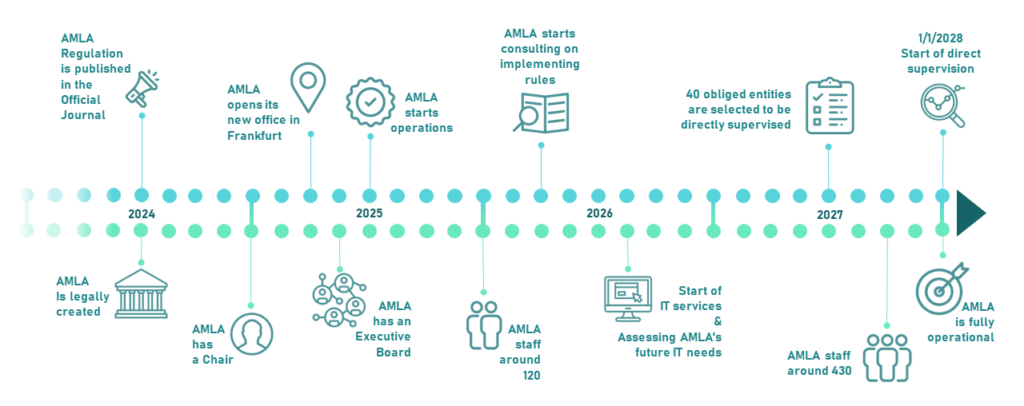

Et av de mest sentrale elementene i pakken er etableringen av det nye organet Authority for Anti-Money Laundering and Countering the Financing of Terrorism (AMLA), med sete i Frankfurt. Dette nye organet vil få en nøkkelrolle i å følge opp og koordinere nasjonale myndigheter i deres arbeid mot hvitvasking og terrorfinansiering. AMLA vil også få direkte tilsynsansvar for visse høy-risikogrupper, og er gitt myndighet til å ilegge strenge sanksjoner ved regelbrudd. Dette inkluderer bøter på opptil 2 millioner euro, eller 1 % av årlig omsetning, avhengig av hvor alvorlig overtredelsen er.

I tillegg til dette vil AMLA ha ansvar for å samle inn, analysere og publisere informasjon knyttet til hvitvasking og terrorfinansiering. Dette skal bidra til åpenhet og etterrettelighet, og til å styrke samarbeidet mellom medlemslandene. Et annet viktig aspekt ved AMLAs mandat er at organet skal veilede og koordinere nasjonale tilsynsmyndigheter, slik at håndhevelsen av regelverket blir så enhetlig og effektiv som mulig.

Strengere krav til finansielle aktører

Det nye regelverket skjerper også kravene til de som omfattes av AML/CFT-lovgivningen. Dette inkluderer blant annet finansinstitusjoner, eiendomsmeglere, tilbydere av verdifulle varer som edle metaller, samt tjenester som folkefinansiering (crowdfunding) og kredittformidling. Alle disse må nå følge strenge retningslinjer for kundekontroll, risikovurdering og rapportering.

Blant de viktigste kravene er obligatorisk kundekontroll (Customer Due Diligence), hvor virksomheter må identifisere sine kunder, undersøke deres eierstruktur og formålet med forretningsforholdet. Omfanget av kontroll skal stå i forhold til risikoen for hvitvasking og terrorfinansiering. I tillegg skal virksomhetene utnevne en Compliance-ansvarlig på ledelsesnivå, som skal sikre at virksomheten overholder regelverket. Videre må de utvikle interne retningslinjer og gjennomføre risikovurderinger på tvers av hele virksomheten.

Det nye regelverket pålegger også institusjonene å rapportere til nasjonale tilsynsmyndigheter, og de er forpliktet til å oppdatere opplysningene sine regelmessig. De må opprettholde en oversikt over sine risikovurderinger, samt være forberedt på å samarbeide med tilsynsmyndighetene innen fem dager ved forespørsel.

Strenge sanksjoner ved manglende overholdelse

For å sikre at regelverket blir fulgt, er det lagt opp til strenge sanksjoner for de som ikke overholder kravene. Finansinstitusjoner som bryter reglene, kan ilegges bøter på opptil 10 % av deres årlige omsetning, mens bøter for enkeltpersoner kan komme opp i 5 millioner euro. Myndighetene i hvert medlemsland har også fått fullmakt til å fastsette enda høyere straffer der det er nødvendig, og de vil kunne holde ledelsen i de berørte virksomhetene ansvarlige for overtredelser.

I tillegg til økonomiske sanksjoner vil det også bli innført administrative tiltak for å sikre at virksomheter som bryter regelverket blir holdt ansvarlige. Dette kan inkludere innføring av tiltak som begrenser deres fremtidige operasjoner i EU-markedet.

Full implementering innen juli 2027

Den nye AML/CFT-pakken markerer en betydelig styrking av EUs kamp mot økonomisk kriminalitet. Mens AMLA starter sitt arbeid i juli 2025, skal full implementering av regelverket være på plass innen juli 2027. Dette gir både myndigheter og finansielle aktører tid til å forberede seg på de nye kravene og tilpasse sine systemer for å sikre samsvar. Implementering i Norge vil avhenge av tidslinjen for EUs vedtak og hvordan Norge innlemmer disse endringene i egen lovgivning. Vanligvis harmoniseres slike reguleringer med en liten forsinkelse etter at de er innført i EU.

Den nye lovgivningen representerer et viktig skritt mot et tryggere og mer gjennomsiktig økonomisk system i EU, der målet er å redusere mulighetene for hvitvasking og terrorfinansiering betydelig.